华人老板用1.37亿现金发工资:拿桶装,早已被盯上

然而,最近,澳洲一名华人犯罪团伙,用1.37亿现金发工资,被澳洲税务局抓捕定罪。

在突击检查过程中,发现一捆捆现金,洒落在床上,旁边还放着储存用的塑料桶...

其实,华人商家偷税漏税,早就不是什么稀奇事。

此前,有华人夫妇竟然连续12年都在逃税,高达近$3200万澳币;还有澳洲知名华裔商人同样逃税被抓,亲身演绎了即使逃之夭夭,也逃脱不了ATO的追捕......

澳洲报税季已经来临,很多人最关心的问题无非是:到底申报哪些扣除?还有,究竟应该如何正确避税?

1

澳工地华人老板用$1.37亿现金发工资,

直接拿桶装!ATO和警方早已盯上

众所周知,澳洲一向是一个主张“自主诚信”的国家,对于偷税、漏税必然是零容忍。

最近,一名华人犯罪团伙成员,就因为用1.37亿澳元现金支付中国建筑工人的工资,被澳洲税务局盯上了...

据悉,由ABF和ATO联合开展的“Operation Underpitch”行动目前已开启。

该逃税计划主犯,55岁的中国公民何文芳(Wenfang He,音译)本周在悉尼Downing Centre地方法庭被定罪。

(图片来源:《悉尼晨锋报》)

据悉,这两年来,澳洲警方一直在调查这个涉及剥削的工人的华人组织。

该华人组织在悉尼和堪培拉聘用外劳进行建筑工作,以现金支付薪资,并且完全没给工人缴纳任何养老金和所得税。

据悉,Underpitch行动的第一次逮捕是在2021年,当时澳洲联邦警察在悉尼西南区逮捕了一名“高级钱骡”。

这名“钱骡”是30岁的何鑫旺(Xinwang He,音译),他被怀疑是该集团的二号人物。

何鑫旺因两项涉嫌处理价值超过10万澳元犯罪收益的罪名,被判监禁3年。

2022年,警方又逮捕了另外两名“钱骡”,分别是22岁的Yongie Wei和27岁的林泉(Quan Lin,音译)。

(图片来源:《悉尼晨锋报》)

这两名较低级别的“钱骡”早些时候被定罪,现在都因处理涉嫌犯罪所得而被判缓刑。

检察官称,该集团共用1.37亿澳元现金支付工地工人薪资,至少有12名中国工人是收现金薪资,其中2人因非法进入澳洲打工,已被驱逐出境。

今年5月,当局对首领地一处住所进行突击搜查,从照片上可以看到,一捆捆的50澳元和100澳元钞票散落在床上,旁边还放着一个用于存放的塑料桶。

ABF指挥官Penny Spies指出:“那些想通过签证和移民欺诈、洗钱、逃税和剥削外国工人谋取利润的犯罪分子,都在我们的视线范围内。”

她还说道:“我们将继续打击那些试图在澳洲剥削外国工人的人,他们将受到法律制裁。”

ABF本月宣布加大打击对移民工人的剥削行为,针对多个行业,包括建筑和性产业等。

迄今为止,已有175人因涉嫌滥用临时签证而遭到标记,有15人被拒绝入境。

2

澳洲严打”偷税、漏税“现象,有华人逃税上千万

其实,这早就不是澳洲华人商家第一次被曝出偷税漏税了。

此前,澳洲税务局曾对一对悉尼华人夫妇(Zhao Hui Shao和她的丈夫Eric Wang)进行指控。

据悉,他们竟然连续12年都在逃税,他们申报的收入远远低于自己的实际收入,最终共计逃税高达近$3200万澳币!

他们名下的11个银行账号和总价值共计近$1100万澳币的房产,都被法院冻结了!

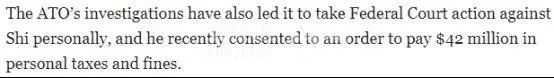

还有一位华人牛肉老板Zu Neng Shi,也曾因为相关税务问题登上了澳媒头条。

据悉,他一直被人称为牛肉大王,掌握了8家公司,在澳洲拥有42间屠宰场,雇佣数千名员工,控制14万公顷牧场。

通过他的公司进口出去的牛羊肉价值高达一亿澳元!

但就是这样家大业大的“牛肉王国”,旗下每家公司都没有按照法律规定交税!

据报道,他偷漏税总金额高达1.63亿澳币!(折合人民币高达8.15亿元)

此前,他就因为个人的偷漏税行为遭到了ATO的通报,金额高达4200万澳元,就连其家庭成员也受到了处罚。

而施的妻子Yu Qin Zhang和儿子Yun Feng Shi(Michael)也被要求缴付1400万澳元个税和罚金。

而该案件此前被媒体称为“澳洲史上最大偷税漏税案之一”!

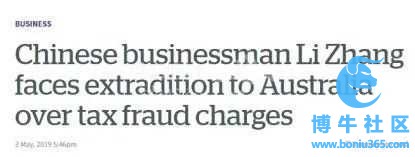

无独有偶,另一名澳洲的知名华裔商人同样逃税被抓,而且亲身演绎了什么叫即使逃到境外也逃脱不了ATO的追查。

华人Li Zhang,在2019年五月初在新西兰被捕,他被控在澳洲逃税高达1亿澳元,逃亡新西兰10年后面临被引渡回澳洲接受制裁。

据报道,澳洲税务局调查发现,Li Zhang原是澳洲Hightrade group的老板,利用黑民注册了多家公司,甚至还涉及多起恶意剥削华人建筑工案件。

或许有人会想,这些都是大华商,小商家小餐馆就不会被发现了,但事实证明,澳洲税务局强大到你不敢相信!

2019年,ATO便组织了一次活动,彻查2000万人税款!

如果你“幸运”地成为这2000万人里的一员的话,不论你是PR还是留学生,不管是什么情况留在澳洲的,你每一次的报税记录都不会被放过!

尤其是华人商家聚集地,更是重中之重。

ATO发现,共有160万小生意主,233种不同类型的偷税漏税,其中餐饮和美容美发师重点区域。

不仅是老板会被查,就算是打工者,只要违反规定,轻者上交罚款,种着面临牢狱之灾甚至是遣返!

据悉,2017年12月,ATO对众多华人区进行突击检查,甚至专门派出说中文的税务官蹲点调查,记录进出店铺和交易的人数,对真实营业额作出评估。

只要和保税申请对不上的,一律被罚,最终追回2亿澳元!

2018年,ATO又对全澳45000价小企业突击检查,很多华人商家中招,有人甚至被判刑......

目前税务局已多次公开提醒大家:千万不要蓄意诈骗税务局或拒绝还钱,后果严重...

3、澳洲报税季来临,

澳洲报税季来临,税务局不会告诉你的正确避税方法

澳洲报税季来临,很多人最关心的问题之一就是:到底申报哪些扣除?

其实,大多数与赚取收入直接相关,这些费用包括与工作相关的开支和捐款,大家可以去官网自行查看。

可以退税的其他与工作相关的支出取决于从事的工作,在退税前,大家也可以先查看针对特定行业的准则。

此外,还有一些正确合理避税方式,可以帮你减轻些负担!

比如,如果因为工作的原因,需要报读该方面课程来进行相关技能的学习,如考牌照等,学费(包括书本费、参加讲座的车费等)是可以用来抵税的。

在家办公人群可以扣除与工作和生意相关的费用,包括按照所使用的空间所占房屋比例的租金、用于工作的手机及账单、文具桌椅、电脑、相机等,都可以合理申报退税。

对于有不止一套房产的人来说:可以考虑尽量在增值空间最大的房子里居住,因为自住房涉及到的税收会少很多。

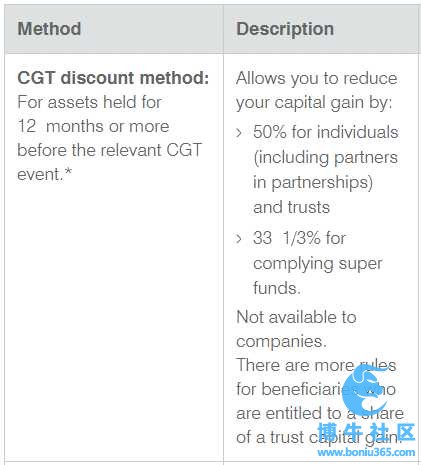

如果打算投资出售,最好至少在购买一年后再进行,这样可以享受50%的增值折扣。

对于情侣来说,如果夫妻收入一高一低或一有一无,高收入的一方可以为低收入一方购买配偶退休金,最高可以获得$540的税务优惠。

对于炒股票的人来说,如果股票出现亏损,亏损部分在符合特定条件的情况下可以直接抵税。

此外,要提醒在海外的有收入的人群,不分多少,应该和境内收入分开列出来,从而享受只有 10% 的低税率。

另外,在去年,ATO官网还公布了一个全新的项目:物业管理数据匹配计划(property management data matching program )。

在这个计划内,每年会有160万澳洲房东的数据将会经过一系列的排查。

因此,有些房东千万不要以为只要向租客“收现金”就能逃税哦!

总而言之,那些心里对逃税和漏交税打小九九的人,躲得过初一,躲不过十五,所以,还是乖乖交税吧!

俗话说,君子爱财,取之有道,任何偷税漏税的行为,

都无法逃过澳洲税务局的法眼!一旦这种偷税漏税被发现,那么将付出的代价,可能要比占的“便宜”更大。希望大家都能做守法好公民,任何时候都不要有侥幸心理!

本文采纳自社区会员"

本文采纳自社区会员"