墨西哥为何竞争不过东南亚?

美国彼得森国际经济研究所(PIIE)的一份最新报告显示,至少到目前为止,墨西哥还没有吸引到大量的新投资来取代服务于美国市场的亚洲供应链。

新冠疫情迫使不少跨国企业对究竟如何配置资源才能更好保障供应链安全进行了深度思考。

作为全球最重要的市场之一——北美市场,墨西哥似乎是“近岸”投资的最好选择:从表面上看,新达成的《美墨加协定》(USMCA)和墨西哥国内相对较低的劳动力价格给予了墨西哥极大的比较优势,然而事实并非如此。

美国彼得森国际经济研究所(PIIE)的一份最新报告显示,至少到目前为止,墨西哥还没有吸引到大量的新投资来取代服务于美国市场的亚洲供应链,在计算机等关键领域,其外资直接投资量并未提升反而下降,而且USMCA增加了而不是消除了各方对于投资墨西哥汽车和其他制造业的担忧。

PIIE在报告中提出,墨西哥在重组供应链上面临着激烈的投资竞争,与亚洲和北美的其他主要近岸地区相比,墨西哥的政策往往不鼓励对制造业的重新安置;同时,USMCA更有利于对美国汽车、卡车和零部件生产的新投资。

PIIE认为,墨西哥不能依靠北美合作伙伴为其发展提供资金并推动其努力成为从东亚迁移的供应链的近岸中心,如果要吸引更多投资,墨西哥官员需要重新制定其国内经济政策,打击腐败和有组织犯罪,以使墨西哥对国内外投资者更具吸引力。

中国世贸组织研究会常务理事、清华大学中美关系研究中心高级研究员周世俭对第一财经记者表示,墨西哥的劳动力综合素质和劳工关系都同东南亚不同,劳工关系更为复杂,在投资时的风险考量环节是一个重要因素,拉美在这个方面都有这个问题,可能不能保证一个常态化的出勤情况,在疫情下这个情况更为复杂;从区域层面看,构建产业链要做到产业集群化才能降低成本,在东南亚这已经高度成熟,有了《区域全面经济伙伴关系协定》(RCEP)之后会更加成熟,而北美目前还面临着在一些行业满世界找部件的问题。

为何无法超越东南亚

当一个跨国企业规划其投资和贸易战略时,通常会将想要投资的国家的优势和劣势与其主要竞争对手进行比较。

各方参考的指标有来自加拿大弗雷泽研究所(Fraser Institute)和世界知识产权组织 (WIPO) 等方面的指数,内容涵盖商业法规、基础设施、国际贸易关系、法律制度和腐败等。

PIIE对这些指数进行了综合统计,并发现总体而言,墨西哥在弗雷泽研究所和WIPO编制的两个广泛指数所涵盖的国家中处于中间位置,与其在东南亚的合作伙伴或主要竞争对手相比,墨西哥的表现并不好。

PIIE在报告中指出,对于从中国市场进行部分生产或采购的公司而言,东南亚是一个位置较近,且在很大程度上受欢迎的投资选择。

马来西亚、越南和泰国在WIPO的全球创新指标上的总体得分高于墨西哥。相比来看,墨西哥在商业法规和基础设施方面的评级不高,在法律保护方面的得分较低,这都向潜在投资者亮起了黄灯。

简而言之,如果墨西哥想要拿到从亚洲转移出的新投资,就需要在竞争中胜过其USMCA合作伙伴和东南亚竞争对手。

但美国本身并无扶植之意。拜登政府专注于对美国本土进行新投资的鼓励计划,此前曾在2021年2月24日发布了关于“美国供应链”的第14017号行政命令。

尽管拜登承诺“与分享我们价值观的盟友和合作伙伴在弹性供应链上进行密切合作”,但白宫于2021年6月发布的有关关键产品的报告称,仅在“我们在国内无法生产足够数量的关键产品时,进行国际合作,确保供应”。

周世俭对第一财经记者表示,尽管这不符合经济规律,但美国政府对于将制造业吸引回本国的想法没有改变。美国一些产业如钢铁等,如没有贸易保护/关税措施,根本存在不下去,但这就是美国的现状,在过去三十多年都如此,未来也如此,所以美国不会在其国内问题还棘手的时候,有余力去帮助区域内其他企业吸引外资。

PIIE还在报告中指出,即使与USMCA合作伙伴相比具有劳动力成本优势,但墨西哥过于强势的商业法规、电力供应不足以及因道路和铁路网络堵塞而产生的额外生产和分销成本等问题,很可能会侵蚀那些考虑在墨西哥进行新投资的人的利益。事实上,这些成本似乎已经对将投资转向墨西哥的决定造成拖累。

周世俭对第一财经记者表示,现在的制造业已经不是传统刻板印象中的那样,高端制造业需要的产业工人也需要较高的综合性素质,同时也还要达到一定的人口规模,这两者缺一不可,目前看来东南亚在这方面做到较好,企业做投资,也不是简单考虑劳动力成本的时代了。

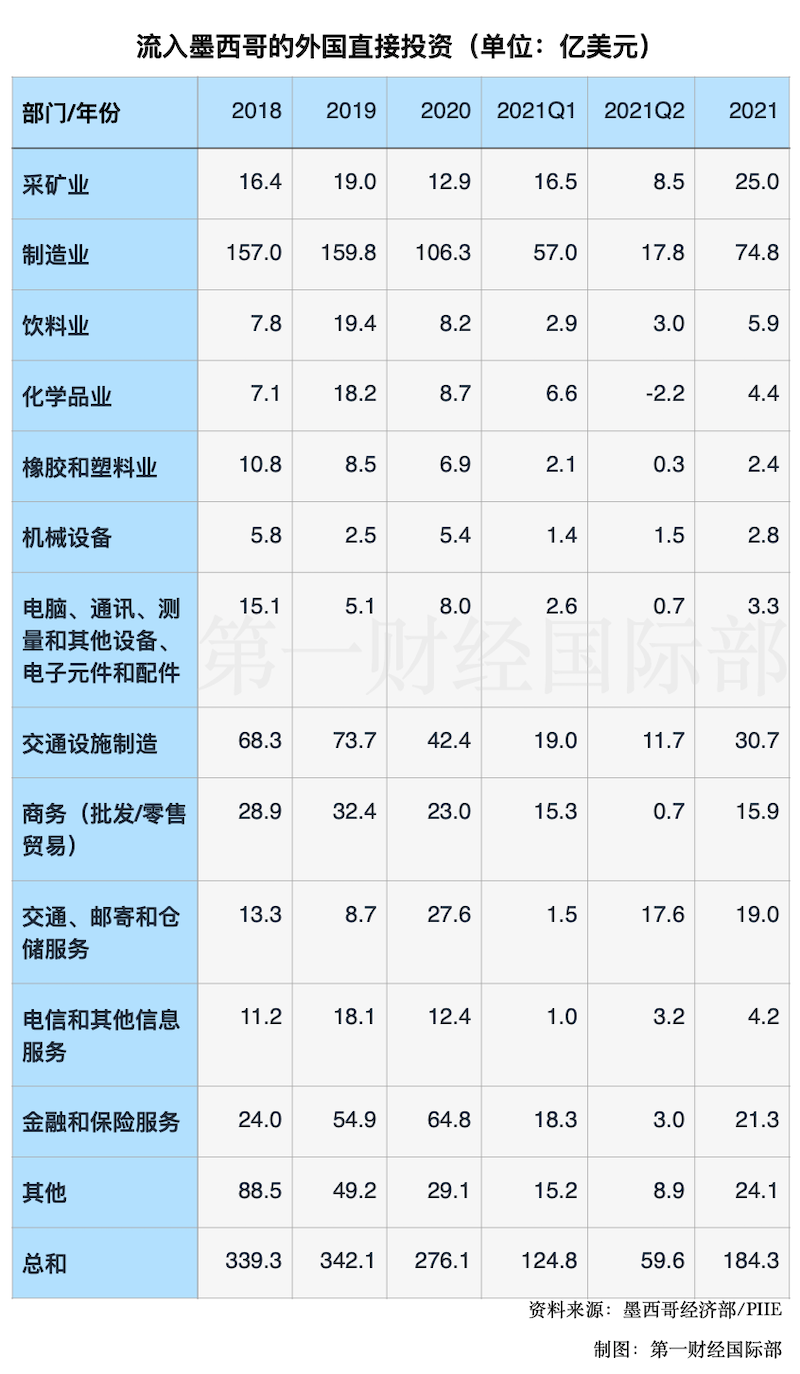

实际上,近年来,墨西哥制造业FDI并未呈现大幅增长, 2018-2019年平均进入墨西哥制造业的FDI约为 158 亿美元左右,2020年由于疫情原因FDI大幅下降,2021 年上半年的年化率还略有下降。

数据显示,自2018年以来,流入墨西哥的大部分FDI都流向了以金融和保险服务为首的服务业。制造业占FDI流入总额的47%左右,大部分流向了运输设备(汽车、卡车、零部件),约占墨西哥制造业FDI总额的 46%,投资来源大部分是北美和欧洲。

PIIE指出了重要的一点,如果墨西哥能够同东南亚供应链相竞争,那么出现在墨西哥的FDI应当更多的进入机械设备、计算机、通讯、测量设备和运输设备等方面。

然而数据显示,在机械和设备等领域,近年来,其FDI 流入量与2018年的水平相当,而计算机等领域的FDI流入量还在持续下降。

USMCA的劣势

三十年来,北美区域希望通过北美自由贸易协定 (NAFTA)推动经济一体化,并提高所有三个国家的经济增长和国际竞争力,但这一理想并未照进现实。

PIIE在报告中认为,墨西哥南部的大部分州从增加的区域贸易和投资中受益甚微。在NAFTA的第一个十年,服务于美国市场的劳动密集型产业,从墨西哥转移到亚洲,其原因是,彼时墨西哥紧缩的货币政策令比索估值过高,削弱了墨西哥相对于东南亚国家的竞争力。

USMCA又因为美方“夹带私货”而更加无法预测,同NAFTA相比,USMCA的主要变化涉及管理汽车、卡车和零部件生产的规则,还增加了特朗普政府将供应链重新带回美国(包括来自墨西哥的一些产能)的一些努力。

PIIE指出,目前汽车行业和墨西哥官员都清楚,USMCA需要对汽车和卡车生产进行更多的重组,并且转移到美国的设施,比他们最初设想的要多。

周世俭对第一财经记者指出,这一点较好理解,USMCA重新分配的是区域内产业链,在这一轮中墨西哥和美方在此方面是零和博弈。